「家を買ったら不動産取得税はいくらかかるんだろう?軽減措置や免税もあるらしいけど計算方法が不安」と不安に思う方もいらっしゃるのではないでしょうか?

不動産取得税は、相続以外の方法であれば、無償で不動産を譲り受けたとしても課税される税金です。

不動産取得税はそのままでは高く感じますが、軽減措置を上手く利用することにより大幅に負担を抑えることができます。

この記事では、不動産取得税の計算方法・税率や支払い時期などの基礎知識をわかりやすく解説します。

これから不動産を購入予定の方や、不動産取得税の負担を軽くしたいとお考えの方はぜひ参考にしてください。

不動産取得税とは

不動産取得税とは、土地や建物を取得したときに1度だけかかる税金です。

購入以外にも知り合いからの贈与により不動産を取得した場合も不動産取得税の対象です。

不動産取得税には様々な特例や軽減措置が設けられています。

居住用の不動産を取得した場合、税額が低くなったり、場合によっては税金が全くかからない、ということがあります。

不動産を取得したら申告の方法、特例、軽減措置の利用方法を必ず確認しましょう。

購入以外にも知り合いからの贈与により不動産を取得した場合も不動産取得税の対象です。

不動産取得税には様々な特例や軽減措置が設けられています。

居住用の不動産を取得した場合、税額が低くなったり、場合によっては税金が全くかからない、ということがあります。

不動産を取得したら申告の方法、特例、軽減措置の利用方法を必ず確認しましょう。

申告先と納付方法

不動産を取得した場合、管轄の都道府県税事務所に“不動産取得税申告書”を提出します。

納入については、不動産を取得後、およそ半年から1年後に所定の納税通知書がご自宅に届きますので、指定の期限までに納付しましょう。

納税方法は、都道府県税事務所や金融機関の窓口のほか、自治体によってはオンライン決済も選択可能です。

納入については、不動産を取得後、およそ半年から1年後に所定の納税通知書がご自宅に届きますので、指定の期限までに納付しましょう。

納税方法は、都道府県税事務所や金融機関の窓口のほか、自治体によってはオンライン決済も選択可能です。

固定資産税との違い

不動産に関連した税金には固定資産税もありますが違いは何でしょうか。

不動産取得税と固定資産税は納付のタイミングや課税主体が異なります。

不動産取得税は不動産取得時に一度だけ都道府県から課されるのに対し、固定資産税は毎年4月ごろに市町村役場から納税通知書が届き市町村から課されます。

固定資産税とは、固定資産(土地と家屋と※償却資産)を所有することにより課される税金です。固定資産を所有し続けるのであれば、毎年課されます。

その年の1月1日の時点で「固定資産」を所有することにより課税の対象となります。

※償却資産とは事業用の設備や機器の事です。

不動産取得税と固定資産税は納付のタイミングや課税主体が異なります。

不動産取得税は不動産取得時に一度だけ都道府県から課されるのに対し、固定資産税は毎年4月ごろに市町村役場から納税通知書が届き市町村から課されます。

固定資産税とは、固定資産(土地と家屋と※償却資産)を所有することにより課される税金です。固定資産を所有し続けるのであれば、毎年課されます。

その年の1月1日の時点で「固定資産」を所有することにより課税の対象となります。

※償却資産とは事業用の設備や機器の事です。

不動産取得税の計算方法

不動産取得税は、取得した土地と建物にそれぞれに課税されます。

納税額の計算基準は、工事費用や購入価格などの不動産取得にかかった実費ではなく、固定資産税評価額と呼ばれる公的な価格が使われます。

固定資産評価額とは通常、時価よりも低く設定されていて、土地の場合は時価の7割程度、建物の場合は5~6割程度が目安とされています。

納税額の計算基準は、工事費用や購入価格などの不動産取得にかかった実費ではなく、固定資産税評価額と呼ばれる公的な価格が使われます。

固定資産評価額とは通常、時価よりも低く設定されていて、土地の場合は時価の7割程度、建物の場合は5~6割程度が目安とされています。

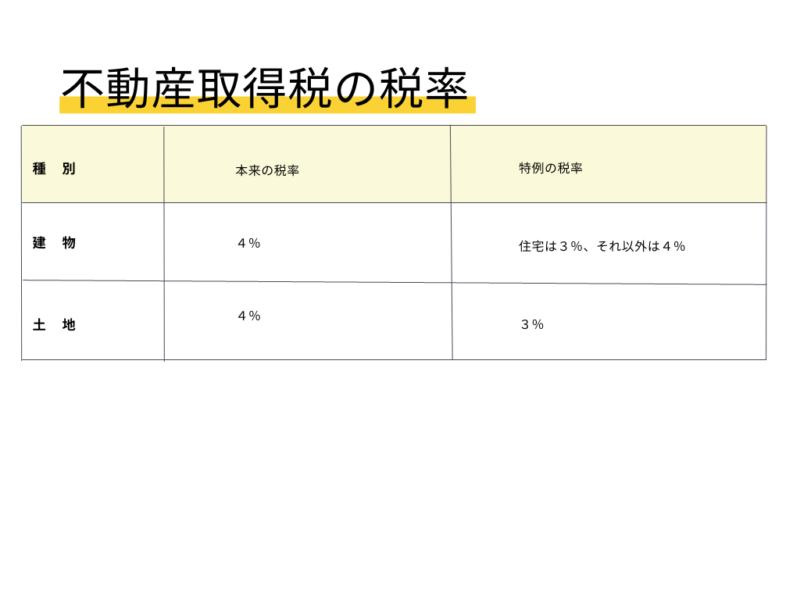

建物

建物の計算式は、以下の通りです。

● 固定資産税評価額×3%=不動産取得税

税率は本来4%ですが、特例措置により2024年3月31日の取得までは3%に引き下げられています。

住宅以外の建物は本来通り4%が適用されます。

税制上、毎月1日以上居住しておらず、保養目的で所有している家は別荘と見なされます。

“別荘”は住宅扱いとなりませんのでご注意ください。

一方、毎月1日以上居住しており、日常生活を送るための家は“セカンドハウス”となります。

セカンドハウスは税制上の住宅に含まれるため、税率3%の適用が可能です。

● 固定資産税評価額×3%=不動産取得税

税率は本来4%ですが、特例措置により2024年3月31日の取得までは3%に引き下げられています。

住宅以外の建物は本来通り4%が適用されます。

税制上、毎月1日以上居住しておらず、保養目的で所有している家は別荘と見なされます。

“別荘”は住宅扱いとなりませんのでご注意ください。

一方、毎月1日以上居住しており、日常生活を送るための家は“セカンドハウス”となります。

セカンドハウスは税制上の住宅に含まれるため、税率3%の適用が可能です。

土地

土地の計算式は、以下の通りです。

● (固定資産税評価額×0.5)×3%=不動産取得税

土地についても建物と同様に特例により2024年3月31日の取得までは3%に引き下げられています。

本来はそのままの固定資産税評価額に税率を掛けますが、同じく2024年3月31日までに取得した宅地については固定資産税評価額の2分の1が課税標準額となります。

2分の1に減額されるのは宅地のみです。

宅地には住宅に限らず、店舗や事業所用の土地も含まれます。

● (固定資産税評価額×0.5)×3%=不動産取得税

土地についても建物と同様に特例により2024年3月31日の取得までは3%に引き下げられています。

本来はそのままの固定資産税評価額に税率を掛けますが、同じく2024年3月31日までに取得した宅地については固定資産税評価額の2分の1が課税標準額となります。

2分の1に減額されるのは宅地のみです。

宅地には住宅に限らず、店舗や事業所用の土地も含まれます。

不動産取得税の軽減措置とは

不動産取得税は、各要件を満たせば納税額を軽減することができます。

特例、軽減措置を利用することで不動産取得税がかからないこともあります。

ではどうすれば軽減が受けられるのでしょうか?

重要なのは不動産取得税の軽減措置を受けるためには、申告が必要ということです。

不動産取得税は建物部分と土地部分それぞれで計算しますが、軽減措置は建物部分、土地部分でその内容が異なります。軽減措置は以下の通りです。

◇一定の要件を満たす新築住宅 1,200万円

◇中古住宅 築年次ごとに決められた額を控除100万円~1,200万円

◇土地 住宅用の土地は新築・中古にかかわらず特例、軽減措置を利用して算出した不動産取得税からAかBの多い額が税額控除

A) 45,000円

B) (土地1㎡当たりの固定資産税評価額×1/2) × (住宅の床面積×2(200㎡を限度)) × 3%

なお、軽減措置によって不動産取得税が0円になる場合でも、不動産取得税の申告は必要です。

特例、軽減措置を利用することで不動産取得税がかからないこともあります。

ではどうすれば軽減が受けられるのでしょうか?

重要なのは不動産取得税の軽減措置を受けるためには、申告が必要ということです。

不動産取得税は建物部分と土地部分それぞれで計算しますが、軽減措置は建物部分、土地部分でその内容が異なります。軽減措置は以下の通りです。

◇一定の要件を満たす新築住宅 1,200万円

◇中古住宅 築年次ごとに決められた額を控除100万円~1,200万円

◇土地 住宅用の土地は新築・中古にかかわらず特例、軽減措置を利用して算出した不動産取得税からAかBの多い額が税額控除

A) 45,000円

B) (土地1㎡当たりの固定資産税評価額×1/2) × (住宅の床面積×2(200㎡を限度)) × 3%

なお、軽減措置によって不動産取得税が0円になる場合でも、不動産取得税の申告は必要です。

不動産取得税が課税されないケース

不動産取得税がかからないケース(非課税)もあります。

どんな場合が、非課税の対象になるのでしょうか。

◇相続によって不動産を取得した場合

不動産を相続で取得した場合、不動産取得税はかかりません。

生前贈与・死因贈与・売却・遺贈によって取得した不動産については、通常の不動産取得税がかかりますので、ご注意ください。

◇公共の用に供する道路や土地の場合

公共事業に供する道路・土地を取得した場合には、都道府県や市区町村の政策事情が考慮されるため不動産相続税はかかりません。

◇土地区画整理事業等での換地の取得

土地区画整理によって、従前の土地に代わって与えられる土地を換地と言いますが、この換地の取得については不動産取得税がかかりません。

◇学校法人、宗教法人や社会福祉法人が事業用に不動産を取得した場合

学校法人、宗教法人、社会福祉法人などが公益目的で不動産を取得した場合は、不動産取得税がかかりません。

◇法人の合併または分割で不動産を取得した場合

法人が合併した場合や分割によって不動産を取得した場合も、包括的な事業の移転とみなされ不動産取得税はかかりません。

ただし、一定の要件を満たす必要があります。

どんな場合が、非課税の対象になるのでしょうか。

◇相続によって不動産を取得した場合

不動産を相続で取得した場合、不動産取得税はかかりません。

生前贈与・死因贈与・売却・遺贈によって取得した不動産については、通常の不動産取得税がかかりますので、ご注意ください。

◇公共の用に供する道路や土地の場合

公共事業に供する道路・土地を取得した場合には、都道府県や市区町村の政策事情が考慮されるため不動産相続税はかかりません。

◇土地区画整理事業等での換地の取得

土地区画整理によって、従前の土地に代わって与えられる土地を換地と言いますが、この換地の取得については不動産取得税がかかりません。

◇学校法人、宗教法人や社会福祉法人が事業用に不動産を取得した場合

学校法人、宗教法人、社会福祉法人などが公益目的で不動産を取得した場合は、不動産取得税がかかりません。

◇法人の合併または分割で不動産を取得した場合

法人が合併した場合や分割によって不動産を取得した場合も、包括的な事業の移転とみなされ不動産取得税はかかりません。

ただし、一定の要件を満たす必要があります。

不動産取得税には免税がある

取得した不動産の価格が下記条件の場合は、免税対象となりますので不動産取得税はかかりません。

土地や家屋に軽減措置を適用できる場合は、控除後の価格が判断基準です。

新築住宅であれば、前述の通り建物の固定資産税評価額から1,200万円控除できます。

したがって、1,200万円を差し引いた後の価格が23万円未満になれば、不動産取得税がかかりません。

土地の価格が10万円未満

新築・増築・改築した建物の価格が23万円未満

売買・交換・贈与で取得した建物の価格が12万円未満

土地や家屋に軽減措置を適用できる場合は、控除後の価格が判断基準です。

新築住宅であれば、前述の通り建物の固定資産税評価額から1,200万円控除できます。

したがって、1,200万円を差し引いた後の価格が23万円未満になれば、不動産取得税がかかりません。

土地の価格が10万円未満

新築・増築・改築した建物の価格が23万円未満

売買・交換・贈与で取得した建物の価格が12万円未満

まとめ

不動産取得税は、土地や建物を所有した際に課税される税金です。

一定の条件はあるものの、基本的に相続以外の方法で得た不動産は課税対象になります。

不動産を取得した場合は、管轄の都道府県税事務所に不動産取得税申告書を提出しましょう。

不動産取得税はそのままでは高く感じますが、軽減措置を上手く利用することにより、大幅に費用を削減することができます。

軽減措置を適用して賢く不動産を取得しましょう。

不動産取得税の計算や軽減措置の利用についてわからないことがある場合は、税理士などの専門家に相談するのがおすすめです。

新潟市の不動産のご相談は、株式会社オルニスまでご連絡ください。

当社は地域密着で営業しているため、地域特有のネットワークを持っているのが特徴です。

地域の事情に精通した経験豊富な専門スタッフが、スピーディーかつ丁寧に対応させていただきます。

また、当社では新築戸建て・中古戸建て、中古マンションの仲介・賃貸物件仲介・空き家管理・アパートオーナー様向け管理業務・リフォーム相談も行っております。

不動産の事なら、ぜひお気軽にお問い合わせください。

一定の条件はあるものの、基本的に相続以外の方法で得た不動産は課税対象になります。

不動産を取得した場合は、管轄の都道府県税事務所に不動産取得税申告書を提出しましょう。

不動産取得税はそのままでは高く感じますが、軽減措置を上手く利用することにより、大幅に費用を削減することができます。

軽減措置を適用して賢く不動産を取得しましょう。

不動産取得税の計算や軽減措置の利用についてわからないことがある場合は、税理士などの専門家に相談するのがおすすめです。

新潟市の不動産のご相談は、株式会社オルニスまでご連絡ください。

当社は地域密着で営業しているため、地域特有のネットワークを持っているのが特徴です。

地域の事情に精通した経験豊富な専門スタッフが、スピーディーかつ丁寧に対応させていただきます。

また、当社では新築戸建て・中古戸建て、中古マンションの仲介・賃貸物件仲介・空き家管理・アパートオーナー様向け管理業務・リフォーム相談も行っております。

不動産の事なら、ぜひお気軽にお問い合わせください。